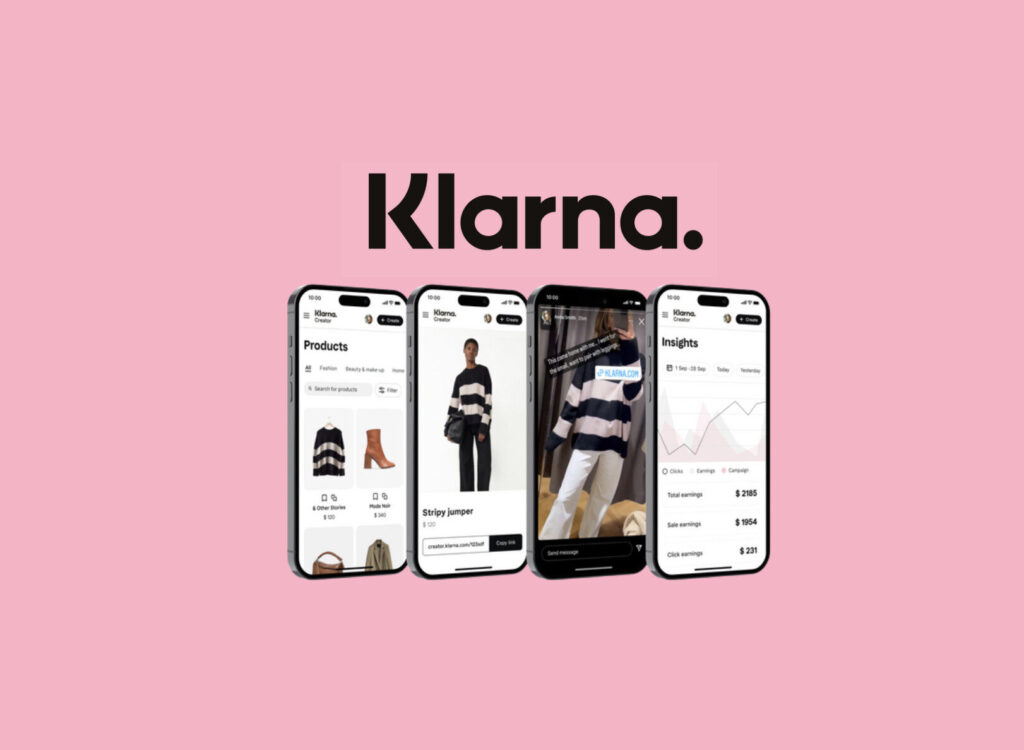

קלרנה השוודית מזמן אינה עוד “חברת BNPL” (קנו עכשיו, שלמו אחר-כך) טיפוסית, אלא מותג פננסי מרדן שממצב את עצמו כילד הרע של עולם הפינטק – עם שפה שובבה, עיצוב נועז ואסטרטגיה שחותרת תחת המסורת הבנקאית האירופאית.

אבל מאחורי הטון הלא־מתנצל מסתתר מהלך עמוק של רי-פורמולציה עסקית: דחיפה חזקה לעולמות GenAI, מהפכות שירות לקוחות ושאיפה להפוך לפלטפורמת קניות מלאה. לאחר שב־2022 פיטרה 700 נציגי שירות והחליפה אותם בצ'אטבוט מבוסס OpenAI – כחלק מצמצום כולל של למעלה מ־2,100 משרות – גילתה קלרנה שהאוטומציה פוגעת באמון, בחוויה ובנאמנות המשתמשים.

השנה הודיעה החברה על פרסה וחזרה לגיוס נציגי שירות אנושיים במודל “Uber” מבוזר המבוסס על סטודנטים ופרילנסרים, כשהמסר הברור מהמנכ"ל סבסטיאן סימיאטקובסקי הוא: “AI כן – אבל חייבת להיות אופציה למגע אנושי”.

במקביל, קלרנה ממשיכה להתרחב הרחק מעבר לשורשי ה־Buy Now Pay Later: היא מציגה 100 מיליון משתמשים פעילים (צמיחה של 18% בשנה), רוקמת שיתופי פעולה עם ענקיות כמו JPMorgan, Stripe, Walmart ו־eBay, ומשיקה כרטיס Visa Debit עם פונקציות BNPL – צעד שמקרב אותה עוד יותר לעולם הבנקאות הקמעונאית. במקביל, החברה בונה פלטפורמת Shopping-as-a-Service הוליסטית המשלבת השראה, עיון, תשלומים, נאמנות ושירות לקוחות, כשהיעד הברור הוא לשלוט במסלול הצרכני מתחילתו ועד לסופו – לקראת ההנפקה המדוברת שמתקרבת.

כעת, השאלה האם Klarna יכולה להמשיך להיות פינטק מרדנית וחדשנית – ובו בזמן להראות שיפור ברווחיות ובביצועים תפעוליים – תהפוך למבחן האמיתי שלה בעיני שוק ההון.